Российский рынок быстро превращается в один из ведущих рынков розничной онлайн-торговли, открывая множество благоприятных возможностей в области онлайн-бизнеса. Последние годы можно ознаменовать стадией, когда российский e-commerce проснулся и стал серьезно оцениваться не только российским бизнесом, но и зарубежными компаниями.

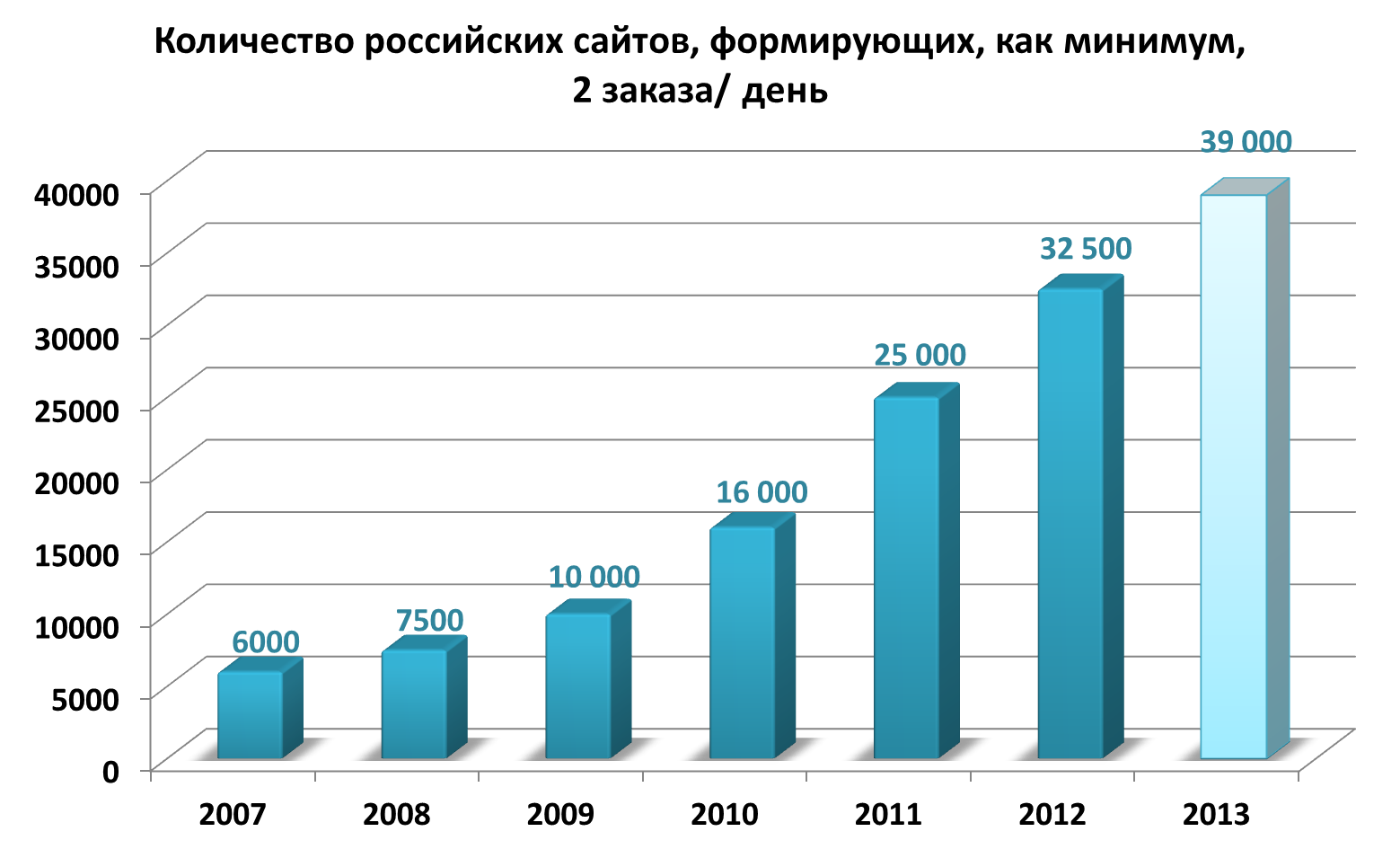

На сегодняшний день насчитывается более 3 млн сайтов в российском Интернете, примерно половина из которых представлена как коммерческие сайты, предоставляющие платные услуги в доменах .ru, .su и .рф. Но к полноценным среди них можно отнести лишь около 39 000 (формирующих как минимум 2 заказа в месяц), по сравнению с 16 000 сайтов в 2010 г. (данные на 2013 г платежного агрегатора Robokassa и аналитической компании Openstat). При этом по данным аналитического агентства DataInsight, насчитывается только около 2000 магазинов с числом оформленных заказов более 10 в сутки и менее 100 интернет-магазинов с числом заказов более 1000 в сутки.

Источник: InSales

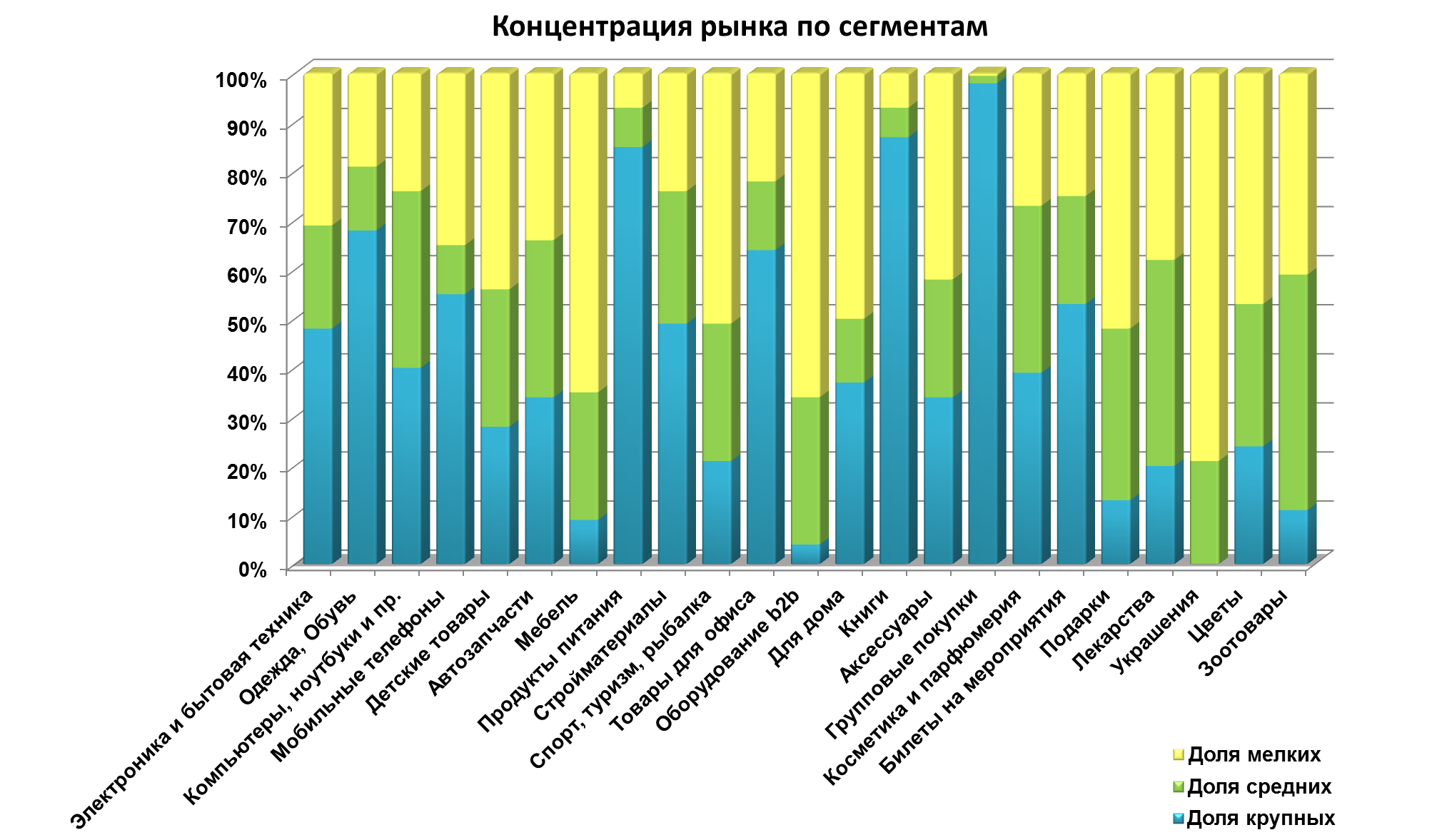

Российский рынок интернет-коммерции оценивается в 13 млрд долл. и значительно уступает общему обороту онлайн-компаний в ЕС (293 млрд долл.) и США (224 млрд долл.). Вследствие ограниченного размера рынка объемы продаж российских интернет-магазинов значительно ниже относительно крупных иностранных игроков. Например, в 2012 году оборот группы компаний Ozon, составил менее 3 % от объемов Amazon.com, по шаблону которой она была создана, в таких странах, как Германия (250 млн. долл. США по сравнению с 8.732 млн. долл. США). Эта ситуация также отражает дробление российского рынка, который все еще находится на ранней стадии своего развития, насчитывая всего 2-3 десятка игроков, которые генерируют 100 и более млн. долларов США. В отдельных сегментах можно наблюдать лишь малую долю «состоявшихся» игроков, во многом из-за отсутствия инвестиций, а уровень обслуживания в существующих маленьких компаниях бывает очень низким. Подобная ситуация, в частности, наблюдается в таких сегментах рынка, как стройматериалы, мебель, сантехника и в небольших нишевых сегментах.

"Крупные": более 100 заказов сутки; "мелкие": менее 20 заказов в сутки.

Источник: InSales

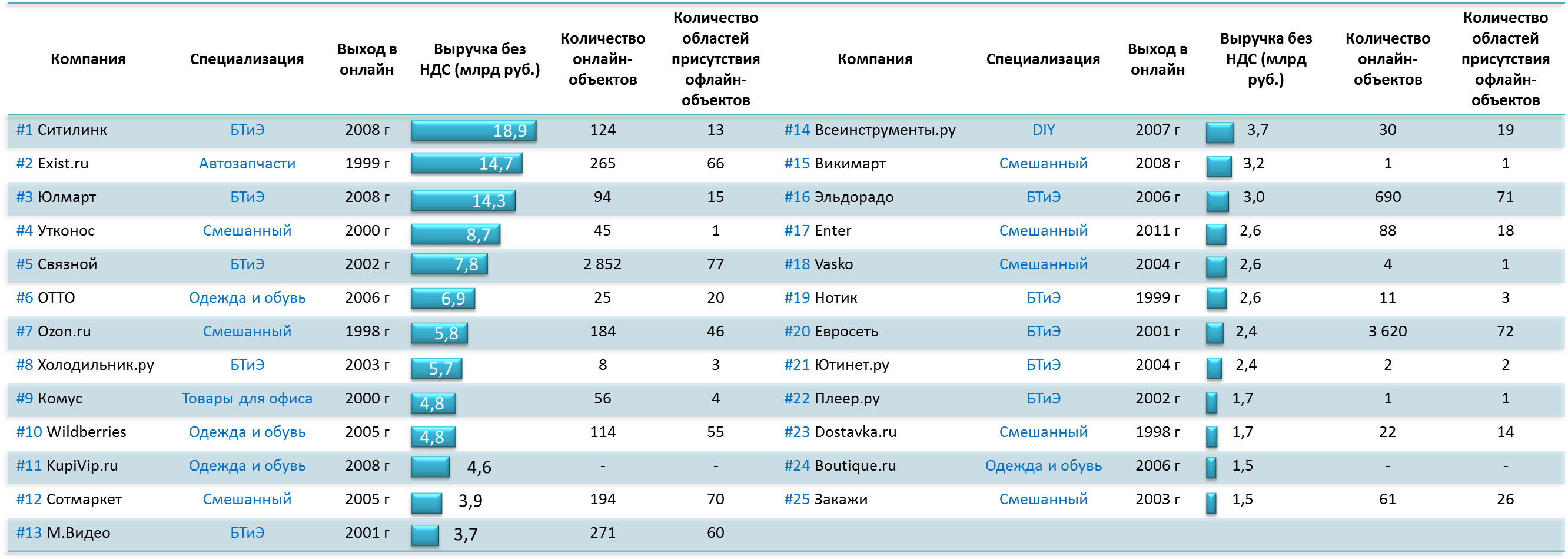

Среди 30 крупнейших в России владельцев сервисов в сфере электронной коммерции по выручке по итогам на 2012 г основную часть занимают компании по специализации: Бытовая техника и электроника («Ситилинк», «Юлмарт», «Связной», «Холодильник.ру», «М.Видео», «Эльдорадо», «Нотик», «Евросеть», «Ютинет.ру», «Плеер.ру») и смешанного типа («Утконос», «Ozon.ru», «Сотмаркет», «Викимарт», «Enter», «Vasko.ru», «Dostavka.ru», «Закажи»).

Лидеры по выручке по итогам 2012 г. в России

Источник: Анализ ЦСИ Enter по данным СМИ

Среди лидеров присутствуют компании с иностранными акционерами и руководством (KupiVIP, Lamoda, Ozon). В течение последних нескольких лет, по данным научных исследований, проведенных компаниями Fast Lane Ventures, PWC и РВК, электронная коммерция в широком смысле была основным реципиентом венчурных инвестиций в России. С 2010 г по начало 2013 г, согласно данным в СМИ, сфера российской розничной интернет-торговли привлекла в виде венчурных инвестиций более 950 млн. долл. США (в том числе 400 млн. долл. США только в 2012 году), без учета неразглашенных сделок. По своему масштабу эти показатели сравнимы со вложениями в электронную коммерцию в США однако они выглядят скромно по сравнению с Индией и Китаем. В этой стране венчурные инвестиции в электронную коммерцию осуществлялись в диапазоне десятков миллиардов долларов с 2010 года.

C 2012 года размер вложений, в том числе иностранных, значительно вырос. E-commerce с небольшим отрывом находится на втором месте в России по инвестиционной привлекательности после мультимедийных и игровых проектов. Большинство сделок (45%) заключаются на суммы от $500 тыс. и выше.

По данным Oborot.ru, рынок одежды и обуви является одним из самых перспективных в Рунете. С момента создания Lamoda в 2010 году, это уже третий крупный инвестиционный раунд. Lamoda.ru привлекла в этом году $140 млн в этом году и $55-80 млн – в прошлом. €10 млн вложила группа PPR, владелец люксовых брендов Gucci, Yves Saint Laurent и спортивных Puma и Volcom. От $40 млн. до $80 млн. (точные данные не разглашались) было вложено инвестиционным подразделением JPMorgan Chase & Co. Доли в проекте покупали также фонды AB Kinnevik, Holtzbrinck Ventures и Tengelmann Group.

Lamoda работает с декабря 2010 года и за это время ежемесячная аудитория магазина выросла до 5 млн уникальных посетителей, из которых постоянными покупателями являются около 0,5 млн. Ассортимент Lamoda ориентирован на массовый рынок. По данным компании, в среднем российский потребитель готов тратить на разовые покупки в интернете около €116-120, и этот средний чек больше, чем в Европе (€100 или $125). На сегодняшний день, по оценкам Infoline, компания занимает 2-е место по выручке среди онлайн-ритейлеров одежды, уступая только Wildberries.

Кроме Lamoda, по данным Oborot.ru, в последнее время крупные инвестиции получили: Ozon Holding - $100 млн., Avito Holding – владелец интернет-доски объявлений Avito - $75 млн, KupiVIP - онлайн-продавец брендовой одежды и обуви - $55 млн, B2B-Center.ru - $45 млн, "Все инструменты", онлайн-гипермаркет - $30 млн в 2012 году, до 2015 сумма вложений должна вырасти до $100 млн, Wikimart.ru - $30 млн.

Таким образом, только последние годы можно ознаменовать стадией, когда российский e-commerce проснулся - рынок наконец-то серьезно оценил не только российский бизнес, но и зарубежные компании.

В Россию стали беспощадно доставлять Amazon, ASOS, Stylepit, Shopbop и DX.com. Запустил русский дизайн (хоть и местами кривой) и интеграцию с российскими платежными системами китайский AliExpress. С этого момента один из самых больших интернет-магазинов в мире стал официально доставлять заказы в Россию. Более того, уже в конце 2013 года Taobao.com начал официально доставлять продукцию в Россию.

Но также и остаются некоторые крупные международные ритейлеры (например, Castorama, Kiabi, Leroy Merlin, Marks & Spencers), которые по-прежнему не занимаются онлайн-продажами в России, несмотря на то, что у них есть такой опыт в других странах. Но вместо этого известные российские интернет-магазины укрепляют свои позиции за счет объединения: «Ютинет», «Сотмаркет» и «Е96»; «Техношок», «Просто» и «Закажи», так же, как и самые крупные интернет-магазины деловой литературы Boffobooks.ru и Bizbook.ru.

Крупные российские традиционные ритейлеры также не отстают и осваивают рынок российской электронной коммерции, наращивая онлайн-присутствие. Одним из первых среди гипермаркетов начал пробовать свои силы в e-commerce METRO CASH & CARRY. IKEA сделала это в "пилотном" режиме в Омске. В эту же сторону смотрит и французский Auchan. В то время как традиционные ритейлеры начинают развивать сервисы электронной коммерции, некоторые из онлайн-игроков стали строить оффлайн инфраструктуру. Примером может служить Интернет-проект Х5 Retail Group Е5.RU, который открыл первую розничную точку в Москве.

Можно отметить важную деталь, онлайн-рынок с годами становится более чистым — естественным образом исчезают "домашние" интернет-магазины, которые закрываются сами за счет низкой конкурентоспособности и невозможности оказывать необходимый уровень сервиса и обслуживания для своих клиентов.

С учетом размеров российского рынка и огромного потенциала роста конкуренция в сегменте розничной онлайн-торговли усиливается. Рынок фрагментирован, ни у одного из игроков доля рынка не превышает 4%. Поэтому и компании, специализирующиеся исключительно на онлайн-торговле, и многоканальные ритейлеры не жалеют сил и средств, чтобы увеличить объем продаж и долю рынка. Россия открывает множество благоприятных возможностей в области онлайн-бизнеса. С его объемом в 13 млрд долл. США и 18% прогнозируемых среднегодовых темпов роста до 2018 г. российский рынок быстро превращается в один из ведущих рынков розничной онлайн-торговли, привлекательный как для отечественных, так и для зарубежных ритейлеров.

Источники: www.shopolog.ru, el-business.ucoz.ru, www.internetsales.ru, oborot.ru, www.e-pepper.ru.